Wynajmowanie mieszkania lub domu to popularna forma dodatkowego dochodu, ale wiąże się również z konkretnymi obowiązkami prawnymi i podatkowymi. Jednym z kluczowych zobowiązań jest prawidłowe zgłoszenie umowy najmu okazjonalnego do urzędu skarbowego, co może dla wielu osób stanowić sporą trudność.

Nieznajomość przepisów lub ich nieprawidłowa interpretacja może skutkować dotkliwymi karami finansowymi, które znacząco przewyższą potencjalne korzyści z wynajmu. Dlatego niezwykle ważne jest, aby każdy wynajmujący wiedział, jak poprawnie dopełnić wszystkich formalności związanych ze zgłoszeniem umowy najmu.

W tym artykule przeprowadzimy Cię krok po kroku przez cały proces, wyjaśniając wszystkie zawiłości procedury zgłoszenia umowy najmu okazjonalnego. Dowiesz się, jakie dokumenty są wymagane, jakie są terminy i konsekwencje niedopełnienia obowiązków oraz jak uniknąć najczęstszych błędów.

Kluczowe wnioski:- Każda umowa najmu okazjonalnego wymaga zgłoszenia do urzędu skarbowego w określonym terminie

- Niezgłoszenie umowy może skutkować karami finansowymi nawet do kilku tysięcy złotych

- Do zgłoszenia potrzebne są konkretne dokumenty, w tym sama umowa najmu

- Istnieją różne metody zgłoszenia: osobiście, elektronicznie lub pocztą

- Obowiązek zgłoszenia dotyczy zarówno wynajmującego, jak i najemcy

- Prawidłowe rozliczenie pozwala uniknąć przykrych konsekwencji podatkowych

Umowa najmu okazjonalnego a obowiązki podatkowe wynajmującego

Wynajem nieruchomości to popularna forma inwestycji i dodatkowego dochodu w Polsce. Umowa najmu okazjonalnego to szczególny rodzaj umowy, która wymaga specjalnego podejścia podatkowego. To nie jest zwykła umowa najmu, lecz dokument o konkretnych konsekwencjach prawnych.

Prawnie umowa najmu okazjonalnego definiowana jest jako krótkoterminowa umowa najmu mieszkania lub domu, która różni się od standardowych umów najmu przede wszystkim swoim charakterem czasowym i rozliczeniowym. Kluczową cechą jest jej elastyczność oraz specyficzne obowiązki podatkowe, które ciążą na wynajmującym.

Kto musi zgłosić umowę najmu do urzędu skarbowego

Obowiązek zgłoszenia umowy najmu do urzędu skarbowego dotyczy przede wszystkim osób fizycznych, które osiągają dochody z wynajmu nieruchomości. Nie każdy jednak musi składać takie zgłoszenie - są określone kryteria, które decydują o konieczności rozliczenia.

| Rodzaj wynajmu | Obowiązek zgłoszenia |

| Wynajem prywatny mieszkania | Tak, powyżej określonego progu dochodu |

| Wynajem okazjonalny | Zawsze, niezależnie od wysokości dochodu |

| Wynajem firmowy | Obowiązek rozliczenia w ramach działalności gospodarczej |

Warto pamiętać, że obowiązki wynajmującego w najmie są szersze niż tylko podatkowe. Oprócz rozliczenia finansowego trzeba zadbać o szereg innych formalności, które mogą być skomplikowane dla osób nieznających przepisów.

Czytaj więcej: Planowanie długiego weekendu sierpniowego 2023 - najlepsze pomysły na wyjazd

Dokumenty niezbędne do poprawnego zgłoszenia umowy najmu

Przygotowanie dokumentów to kluczowy etap rozliczenia podatkowego wynajmu mieszkania. Każdy dokument musi być kompletny i zgodny z aktualnymi wymogami prawnymi.

- Oryginał umowy najmu

- Dane personalne wynajmującego i najemcy

- Potwierdzenie wpłat za wynajem

- Dokumenty potwierdzające własność nieruchomości

Krok po kroku: procedura zgłoszenia umowy najmu do urzędu skarbowego

Proces jak zgłosić umowę najmu okazjonalnego do urzędu skarbowego może wydawać się skomplikowany, ale można go łatwo opanować, stosując się do konkretnych wytycznych. Kluczem jest dokładność i systematyczność.

Pierwszym krokiem jest przygotowanie kompletu dokumentów. Musisz zebrać wszystkie niezbędne zaświadczenia, umowy i potwierdzenia, które będą stanowić podstawę zgłoszenia umowy najmu do urzędu skarbowego. Dokładność na tym etapie pozwoli uniknąć późniejszych komplikacji.

Terminy i konsekwencje niezgłoszenia umowy najmu

Terminy są kluczowym elementem rozliczenia podatkowego wynajmu mieszkania. Każde opóźnienie może skutkować dotkliwymi konsekwencjami finansowymi.

| Rodzaj kary | Wysokość kary |

| Brak zgłoszenia umowy | Do 5000 zł |

| Nieprawidłowe rozliczenie | Do 3000 zł |

| Zwłoka w terminie | Odsetki ustawowe |

Najczęstsze błędy przy zgłaszaniu umowy najmu okazjonalnego

Nawet doświadczeni wynajmujący popełniają błędy przy dokumentach do zgłoszenia najmu. Warto znać najczęstsze pułapki, aby ich uniknąć.

- Niekompletne dane w umowie

- Brak potwierdzenia wpłat

- Nieaktualne dokumenty

- Błędy w numeracji dokumentów

Rozliczenie podatkowe z tytułu wynajmu nieruchomości

Prawidłowe umowa najmu okazjonalnego rozliczenie wymaga znajomości aktualnych przepisów podatkowych. Każdy wynajmujący powinien wiedzieć, jak poprawnie wyliczyć należny podatek.

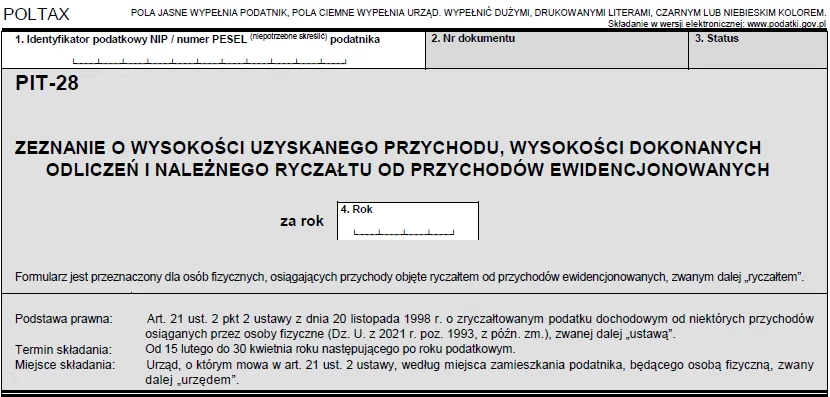

Podstawową metodą rozliczenia jest opodatkowanie ryczałtowe, które wynosi 8,5% od przychodu. Oznacza to, że od każdej kwoty otrzymanej z wynajmu należy odprowadzić stosowny podatek, niezależnie od poniesionych kosztów.

Gdzie i jak złożyć dokumenty w urzędzie skarbowym

Istnieją różne metody zgłoszenia umowy najmu do urzędu skarbowego. Możesz wybrać metodę, która będzie dla Ciebie najbardziej komfortowa i wygodna.

Najczęściej stosowane są 3 metody: osobiście w urzędzie, elektronicznie przez platformę e-PUAP lub tradycyjną pocztą. Każda z tych metod jest równoprawna i skuteczna, więc wybór zależy wyłącznie od Twoich preferencji.

Bezpieczne wynajmowanie: klucz do spokojnego rozliczenia podatkowego

Proces wynajmu nieruchomości to nie tylko źródło dodatkowego dochodu, ale również seria konkretnych zobowiązań prawnych i podatkowych. Kluczem do sukcesu jest dokładne zrozumienie procedur zgłoszeniowych i terminów rozliczeniowych. Artykuł wyraźnie pokazuje, że świadomość obowiązujących przepisów może uchronić wynajmujących przed dotkliwymi karami finansowymi.

Warto pamiętać, że każda umowa najmu okazjonalnego wymaga precyzyjnego udokumentowania i zgłoszenia do urzędu skarbowego. Popełnienie nawet drobnego błędu może skutkować konsekwencjami finansowymi sięgającymi nawet 5000 złotych. Dlatego inwestowanie czasu w dokładne przygotowanie dokumentów i zrozumienie procedur jest nie tylko wskazane, ale wręcz niezbędne dla każdego wynajmującego.

Podsumowując, świadome i odpowiedzialne podejście do wynajmu to gwarancja spokojnego rozliczenia podatkowego. Systematyczność, dokładność oraz znajomość aktualnych przepisów pozwolą uniknąć nieprzyjemnych niespodzianek i przekształcić wynajem nieruchomości w bezpieczne źródło dodatkowego dochodu.