Wynajem prywatny to coraz popularniejszy sposób zarabiania dodatkowych pieniędzy, ale wielu właścicieli nieruchomości obawia się skomplikowanych rozliczeń podatkowych. Prawidłowe rozliczenie najmu to nie tylko kwestia zgodności z prawem, ale także możliwość uniknięcia wysokich kar finansowych. Warto więc poznać podstawowe zasady, które pomogą bezpiecznie i skutecznie rozliczać przychody z wynajmu.

Kluczem do sukcesu jest zrozumienie, że każdy rodzaj wynajmu - czy to mieszkania, domu, czy lokalu użytkowego - wymaga odpowiedniego podejścia podatkowego. Nie ma jednego uniwersalnego sposobu rozliczenia, który sprawdziłby się w każdej sytuacji. Dlatego tak ważne jest, aby poznać szczegółowe zasady i wymagania dotyczące dokumentacji, opodatkowania oraz ewidencji przychodów z wynajmu prywatnego.

Kluczowe wnioski:- Wybór formy opodatkowania ma kluczowe znaczenie dla wysokości płaconych podatków

- Dokładna dokumentacja przychodów i kosztów chroni przed negatywnymi konsekwencjami kontroli skarbowej

- Istnieją różne metody rozliczania wynajmu - ryczałt, zasady ogólne, karta podatkowa

- Prowadzenie szczegółowej ewidencji jest obowiązkiem każdego wynajmującego

- Możliwość odliczenia kosztów uzyskania przychodu pozwala zmniejszyć należny podatek

- Znajomość aktualnych przepisów podatkowych chroni przed błędami i karami

- Terminowe składanie deklaracji podatkowych jest kluczowe dla uniknięcia sankcji

Rodzaje najmu prywatnego i ich wpływ na rozliczenia podatkowe

Wynajem prywatny to złożona dziedzina, która obejmuje różne formy udostępniania nieruchomości. Jak rozliczać najem prywatny zależy przede wszystkim od rodzaju wynajmowanej nieruchomości. Najczęściej spotykamy dwa podstawowe typy: najem mieszkaniowy oraz najem komercyjny.

W przypadku rozliczenia najmu mieszkania mamy do czynienia z wynajmem lokali mieszkalnych, które służą zaspokajaniu potrzeb mieszkaniowych. Tego rodzaju najem podlega nieco innym zasadom opodatkowania niż najem komercyjny. Wynajmujący mieszkanie może wybrać między opodatkowaniem ryczałtowym a rozliczeniem na zasadach ogólnych.

Najem komercyjny, obejmujący lokale użytkowe, biura czy powierzchnie handlowe, wiąże się z bardziej skomplikowanymi zeznaniami podatkowymi najem. Tutaj podatek od wynajmu prywatnego jest często wyższy, a rozliczenia wymagają dokładniejszej dokumentacji i precyzyjnego ewidencjonowania przychodów.

Dokumentacja przychodów z wynajmu jako klucz do prawidłowego rozliczenia

Kluczem do umowy najmu rozliczenie jest kompletna i rzetelna dokumentacja. Każdy wynajmujący powinien przechowywać wszelkie dokumenty potwierdzające uzyskane przychody, takie jak umowy najmu, dowody wpłat oraz rachunki związane z wynajmowaną nieruchomością.

Podstawowe dokumenty obejmują przede wszystkim: umowę najmu, potwierdzenia przelewów, faktury za media i remonty oraz dokumenty poświadczające koszty związane z utrzymaniem nieruchomości. Opodatkowanie wynajmu wymaga przechowywania tych dokumentów przez minimum 5 lat.

| Rodzaj dokumentu | Wymagany okres przechowywania |

| Umowa najmu | Cały okres wynajmu + 5 lat |

| Dowody wpłat | 5 lat |

| Faktury za media | 5 lat |

Warto pamiętać, że szczegółowa dokumentacja chroni przed ewentualnymi kontrolami skarbowymi i ułatwia prawidłowe rozliczenie podatkowe. Elektroniczne przechowywanie kopii dokumentów jest równie akceptowalne co wersje papierowe.

Czytaj więcej: Dochód z najmu: Jak rozliczyć PIT-28? Wszystko, co musisz wiedzieć

Metody opodatkowania wynajmu mieszkań i lokali

Wybór metody opodatkowania to kluczowy element jak rozliczać najem prywatny. Wynajmujący ma do wyboru dwie podstawowe metody: opodatkowanie ryczałtowe oraz rozliczenie na zasadach ogólnych.

Ryczałt od przychodów ewidencjonowanych to prostsza metoda, gdzie podatek wynosi 8,5% lub 12,5% przychodów. Jest szczególnie korzystny dla osób osiągających niższe dochody z wynajmu. Z kolei rozliczenie na zasadach ogólnych pozwala na odliczenie wszystkich kosztów, ale wymaga dokładniejszego prowadzenia dokumentacji.

Wybór konkretnej metody zależy od indywidualnej sytuacji podatkowej wynajmującego, wysokości osiąganych przychodów oraz rodzaju wynajmowanej nieruchomości. Warto skonsultować się z doradcą podatkowym, aby wybrać optymalne rozwiązanie.

Niezbędne formularze podatkowe w rozliczeniu najmu

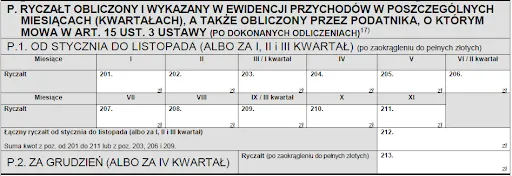

Prawidłowe zeznanie podatkowe najem wymaga znajomości konkretnych formularzy. Kluczowym dokumentem jest formularz PIT-36, który służy do rozliczenia dochodów z najmu na zasadach ogólnych. Dla osób wybierających ryczałt niezbędny będzie formularz PIT-28.

Proces wypełnienia formularzy podatkowych w umowie najmu rozliczenie przebiega w kilku kluczowych krokach. Najpierw należy zebrać wszystkie dokumenty potwierdzające przychody i koszty, następnie dokładnie wypełnić odpowiedni formularz, a na końcu złożyć go we właściwym urzędzie skarbowym do końca kwietnia następnego roku podatkowego.

Najczęstsze błędy podatkowe w najmie prywatnym i jak ich uniknąć

Błędy w rozliczeniu najmu mieszkania mogą skutkować dotkliwymi konsekwencjami finansowymi. Jednym z najczęstszych problemów jest nieprawidłowe dokumentowanie przychodów i kosztów, co może prowadzić do zaniżenia lub zawyżenia zobowiązań podatkowych.

Kolejnym częstym błędem jest nierozróżnienie przychodów z różnych źródeł wynajmu. Jak rozliczać najem prywatny, gdy mamy kilka nieruchomości? Kluczowa jest dokładna ewidencja każdej nieruchomości osobno, z precyzyjnym wskazaniem przychodów i kosztów.

Warto zwrócić uwagę na skomplikowane przepisy dotyczące opodatkowania wynajmu. Często wynajmujący popełniają błędy związane z wyborem niewłaściwej formy opodatkowania lub nieuwzględnieniem wszystkich możliwych do odliczenia kosztów.

Koszty uzyskania przychodu w najmie prywatnym

Podatek od wynajmu prywatnego można znacząco obniżyć, odpowiednio dokumentując koszty uzyskania przychodu. Do najważniejszych zaliczamy koszty remontów, konserwacji, ubezpieczenia nieruchomości oraz opłaty eksploatacyjne.

| Rodzaj kosztu | Możliwość odliczenia |

| Remonty kapitalne | Rozłożone na lata |

| Bieżące naprawy | Pełne odliczenie |

| Media | Częściowe odliczenie |

Ważne jest, aby każdy koszt był udokumentowany fakturą lub rachunkiem. Warto pamiętać, że nie wszystkie wydatki można w pełni odliczyć, dlatego konieczna jest dokładna analiza każdego kosztu.

Profesjonalne podejście do dokumentowania kosztów może znacząco wpłynąć na ostateczne rozliczenie podatkowe. Warto konsultować się z doradcą podatkowym, aby maksymalnie wykorzystać dostępne możliwości optymalizacji podatkowej.

Bezpieczne strategie podatkowe w najmie prywatnym

Rozliczenie najmu prywatnego wymaga kompleksowej wiedzy i systematycznego podejścia. Kluczem do sukcesu jest zrozumienie, że każda nieruchomość ma swoje indywidualne uwarunkowania podatkowe, które trzeba precyzyjnie identyfikować i dokumentować.

Najważniejsze wnioski dotyczą jak rozliczać najem prywatny w sposób zgodny z przepisami i jednocześnie optymalizujący obciążenia podatkowe. Opodatkowanie wynajmu to nie tylko kwestia wypełnienia formularzy, ale przede wszystkim świadome zarządzanie dokumentacją, wyborem metody rozliczeń oraz skrupulatnym rejestrowaniem wszystkich przychodów i kosztów.

Profesjonalne podejście do zeznania podatkowego najem pozwala uniknąć kosztownych błędów i potencjalnych kar. Warto pamiętać, że inwestycja w rzetelną wiedzę podatkową i ewentualną konsultację z ekspertem może przynieść wymierne korzyści finansowe w długoterminowej perspektywie wynajmu nieruchomości.