Rozliczenie podatkowe z tytułu najmu może być skomplikowane, ale PIT-36 nie musi być trudny do wypełnienia. Każdy wynajmujący mieszkanie lub inną nieruchomość ma obowiązek rozliczyć swoje dochody, co często powoduje spore obawy i niepewność. Warto jednak wiedzieć, że odpowiednia wiedza i przygotowanie mogą znacząco uprościć cały proces.

W tym artykule przeprowadzimy Cię krok po kroku przez wypełnienie formularza PIT-36, wyjaśniając najważniejsze zasady rozliczania najmu. Nauczysz się, jak uniknąć najczęstszych błędów, które mogą skutkować dodatkowymi kosztami lub problemami z urzędem skarbowym. Nasz przewodnik pomoże Ci zrozumieć wszystkie niezbędne elementy rozliczenia i spokojnie wypełnić formularz podatkowy. Kluczowe wnioski:- PIT-36 od najmu musisz złożyć do 30 kwietnia roku następnego po roku podatkowym

- Musisz wykazać wszystkie przychody z wynajmu, nawet jeśli są to kwoty z umów nieformalnych

- Możesz odliczyć koszty związane z wynajmowaną nieruchomością, co obniży Twój podatek

- Istnieeje możliwość wyboru między ryczałtem a rozliczeniem na zasadach ogólnych

- Błędy w rozliczeniu mogą skutkować karami finansowymi

- Elektroniczne złożenie PIT-36 jest prostsze i szybsze niż tradycyjna metoda

- Warto zachować wszystkie dokumenty potwierdzające przychody i koszty przez 5 lat

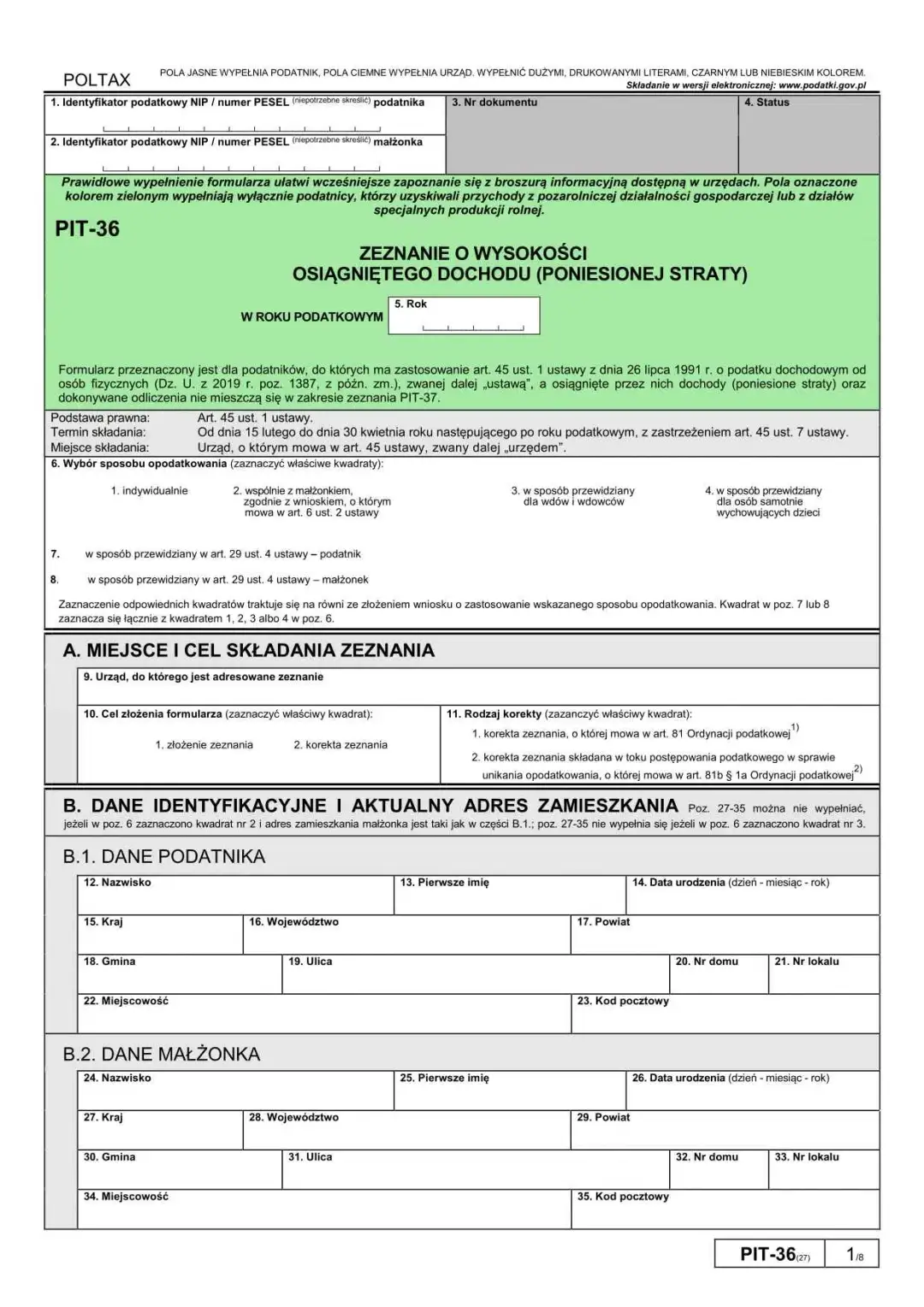

Czym jest PIT-36 i dlaczego warto go dokładnie rozumieć?

PIT-36 to oficjalny formularz podatkowy, który każdy wynajmujący nieruchomość musi złożyć w urzędzie skarbowym. To kompleksowe zeznanie podatkowe, które pozwala rozliczyć wszystkie przychody z najmu mieszkania lub lokalu użytkowego.

W kontekście rozliczenia najmu podatkowego formularz PIT-36 służy do precyzyjnego wykazania wszystkich przychodów oraz kosztów związanych z wynajmem. Dokument ten umożliwia podatnikowi rozliczenie się z urzędem skarbowym w sposób transparentny i zgodny z obowiązującymi przepisami.

Kto musi składać PIT-36 z tytułu najmu?

Obowiązek złożenia formularza PIT-36 krok po kroku dotyczy konkretnych grup podatników. Przede wszystkim są to osoby fizyczne, które osiągają przychody z najmu prywatnego lub komercyjnego.

- Właściciele mieszkań wynajmowanych na podstawie umów pisemnych

- Osoby prowadzące najem okazjonalny

- Wynajmujący lokale użytkowe

- Podatnicy osiągający przychody z najmu zagranicznego

Warto pamiętać, że zeznanie podatkowe najem jest obowiązkowe niezależnie od wysokości osiągniętego dochodu. Nawet jeśli przychody są stosunkowo niskie, nadal istnieje prawny obowiązek rozliczenia się z urzędem skarbowym.

Szczególną uwagę należy zwrócić na sytuacje, gdy roczny przychód z najmu przekracza 100 000 złotych. Wówczas rozliczenie staje się bardziej skomplikowane i wymaga dokładniejszego wypełnienia formularza.

Czytaj więcej: Kosztorys remontu: Wzór Excel do pobrania i wypełnienia

Dokumenty niezbędne przed wypełnieniem formularza podatkowego

| Dokument | Opis |

| Umowa najmu | Podstawowy dokument potwierdzający przychody |

| Dowody wpłat | Potwierdzenia przelewów lub wpłat gotówkowych |

| Rachunki kosztów | Dokumenty potwierdzające wydatki związane z wynajmem |

Przygotowanie odpowiednich dokumentów to kluczowy element pit-36 wypełnienie online. Każdy podatnik powinien zgromadzić kompleksową dokumentację potwierdzającą swoje przychody i koszty związane z wynajmem.

Dokumentacja powinna być przechowywana przez minimum 5 lat od końca roku podatkowego. To zabezpiecza przed ewentualnymi kontrolami i pozwala na precyzyjne rozliczenie.

Krok po kroku: wypełnianie sekcji przychodów z najmu

Proces pit-36 najem jak wypełnić wymaga systematycznego podejścia. Kluczowym elementem jest dokładne wypełnienie sekcji przychodów, która stanowi podstawę rozliczenia podatkowego.

Pierwszym krokiem jest zsumowanie wszystkich przychodów z najmu w danym roku podatkowym. Należy uwzględnić zarówno wpływy z umów formalnych, jak i nieformalnych, pamiętając o zasadzie pełnej transparentności podatkowej.

W formularzu PIT-36 musisz wykazać całkowity przychód brutto, czyli sumę wszystkich wpłat otrzymanych od najemców. Ważne jest, aby dokładnie udokumentować każdą transakcję dowodami wpłat lub wyciągami bankowymi.

Kolejnym istotnym elementem jest wskazanie źródła przychodów. Rozliczenie najmu podatkowego wymaga precyzyjnego określenia, czy są to przychody z najmu mieszkania, lokalu użytkowego czy innej nieruchomości.

Pamiętaj o zachowaniu chronologii i kompletności danych. Formularz PIT-36 krok po kroku wymaga wprowadzenia wszystkich przychodów nawet z umów krótkoterminowych lub okazjonalnych.

Najczęstsze błędy przy rozliczaniu najmu w PIT-36

- Niewykazanie wszystkich przychodów z najmu

- Błędne klasyfikowanie kosztów uzyskania przychodu

- Brak kompleksowej dokumentacji podatkowej

- Pomijanie przychodów z najmu nieformalnego

- Nieprawidłowe rozliczenie zaliczek podatkowych

Jednym z najpoważniejszych błędów jest ukrywanie części przychodów. Zeznanie podatkowe najem wymaga pełnej uczciwości i transparentności wobec urzędu skarbowego.

Często popełnianym błędem jest również nieprawidłowe dokumentowanie kosztów. Każdy wydatek związany z wynajmowaną nieruchomością powinien być poparty odpowiednimi rachunkami lub fakturami.

Podatnicy często popełniają błąd, nie rozróżniając rodzajów przychodów. Tymczasem pit-36 wypełnienie online wymaga precyzyjnego określenia źródeł dochodu.

Metody rozliczania kosztów wynajmu mieszkania

| Metoda rozliczenia | Charakterystyka |

| Ryczałt | Uproszczona metoda rozliczenia |

| Koszty rzeczywiste | Dokładne rozliczenie wszystkich wydatków |

| Metoda przychodowa | Rozliczenie oparte na wysokości przychodu |

Wybór odpowiedniej metody rozliczenia kosztów to kluczowy element pit-36 najem instrukcja. Każda z metod ma swoje zalety i wymaga indywidualnego podejścia.

Metoda ryczałtowa jest najprostsza, ale nie zawsze najkorzystniejsza podatkowo. Pozwala na uproszczone rozliczenie, ale może ograniczać możliwości odliczenia wszystkich kosztów.Rozliczenie kosztów rzeczywistych wymaga dokładnej dokumentacji, ale daje możliwość odliczenia wszystkich wydatków związanych z wynajmowaną nieruchomością.

Skuteczne strategie rozliczania najmu w zeznaniu podatkowym

Rozliczenie podatkowe z tytułu wynajmu nieruchomości może być skomplikowane, ale przy odpowiedniej wiedzy i przygotowaniu staje się znacznie prostsze. Kluczem do prawidłowego wypełnienia PIT-36 jest dokładność, kompleksowa dokumentacja oraz zrozumienie obowiązujących przepisów podatkowych. Podatnicy, którzy systematycznie gromadzą dowody wpłat, rachunki i umowy, minimalizują ryzyko błędów i potencjalnych kontroli skarbowych.

Warto pamiętać, że każda forma najmu wymaga precyzyjnego rozliczenia, niezależnie od tego, czy jest to wynajem mieszkania, lokalu użytkowego, czy też najem okazjonalny. Wybór odpowiedniej metody rozliczenia kosztów - czy to ryczałt, koszty rzeczywiste, czy metoda przychodowa - może znacząco wpłynąć na ostateczne obciążenie podatkowe. Świadome planowanie i znajomość przepisów to klucz do optymalizacji podatkowej w zakresie wynajmu nieruchomości.